La reestructuración de deuda es una de las soluciones más habituales cuando las obligaciones financieras empiezan a ser difíciles de asumir y mantener el ritmo de pagos se convierte en una fuente constante de preocupación. En muchos casos, el problema no es la falta de voluntad para cumplir, sino que las condiciones iniciales de la deuda ya no encajan con la situación económica actual ni con la capacidad real de pago.

Desde Bravo te explicamos en qué consiste, cómo se lleva a cabo y en qué situaciones puede ser una opción adecuada, con el objetivo de ayudarte a entender esta alternativa y valorar si encaja con tu situación financiera.

¿Qué es la reestructuración de deuda?

Se trata de un proceso de renegociación de los términos de pago y/o el interés de una deuda existente. Este proceso permite al deudor ajustar sus obligaciones financieras a su situación económica actual sin necesidad de cambiar el instrumento financiero original. Su finalidad no es eliminar la deuda ni eludir responsabilidades, sino adaptar los compromisos financieros a una capacidad real de pago, evitando que el problema se agrave con el paso del tiempo.

En la práctica, este concepto engloba ajustes como cambios en el plazo de devolución, el importe de las cuotas o el tipo de interés aplicado. A diferencia de otras alternativas, la deuda no desaparece, sino que se reorganiza bajo condiciones más realistas. Esto permite ganar margen financiero y reducir el riesgo de consecuencias más graves, como embargos o procedimientos judiciales.

En qué consiste reestructurar una deuda

Se trata de revisar y modificar determinados aspectos del acuerdo original para que el pago sea viable a medio y largo plazo. Los ajustes que pueden aplicarse varían en función del tipo de deuda, del acreedor y de la situación económica del deudor.

Los cambios más habituales suelen incluir:

- Ampliación de plazos, para reducir el importe de la cuota mensual.

- Reducción de cuotas, ajustándolas a los ingresos reales del deudor.

- Periodos de carencia, durante los cuales solo se pagan intereses o, en algunos casos, no se realizan pagos durante un tiempo determinado.

- Cambios en el tipo de interés, con el objetivo de abaratar el coste mensual de la deuda.

- Quitas parciales, en situaciones concretas y siempre que el acreedor esté dispuesto a aceptarlas.

La iniciativa puede partir tanto del propio deudor como del banco o del acreedor, especialmente cuando existe riesgo de impago. En cualquier caso, actuar a tiempo y con una propuesta realista suele facilitar acuerdos más favorables y evitar que la situación se deteriore.

Cómo reestructurar una deuda paso a paso

No es un proceso improvisado ni se basa en soluciones rápidas. Seguir un orden lógico permite que el acuerdo sea viable en el tiempo y evita que el problema reaparezca a corto plazo.

Analizar la situación financiera real

El primer paso es analizar con detalle la situación económica actual. Esto implica revisar los ingresos reales, los gastos fijos, las deudas pendientes y el orden de prioridad de cada pago. Contar con una visión clara y realista es imprescindible para plantear soluciones que puedan mantenerse en el tiempo.

Contactar con los acreedores

Una negociación temprana suele jugar a favor del deudor. Contactar con los acreedores antes de que aparezcan impagos demuestra voluntad de pago y facilita la búsqueda de alternativas. En muchos casos, los acreedores prefieren renegociar condiciones antes que afrontar un posible impago.

Proponer un plan de reestructuración viable

El plan debe basarse en cuotas asumibles, compatibles con los gastos básicos y el nivel de ingresos real. Proponer pagos irreales o excesivamente ajustados puede generar una nueva situación de tensión financiera y retrasar la solución del problema.

Formalizar el acuerdo

Cualquier modificación de las condiciones debe quedar reflejada por escrito. Formalizar el acuerdo evita malentendidos, aporta seguridad jurídica y protege tanto al deudor como al acreedor ante posibles discrepancias futuras.

Documentación necesaria para la reestructuración de deuda

Los documentos típicos requeridos incluyen:

– Contratos de deuda originales.

– Pruebas de ingresos.

– Comunicaciones previas con los acreedores.

¿Para qué sirve la reestructuración de deuda?

Este proceso tiene varios usos importantes:

– Reducir la carga financiera inmediata: Al modificar los términos de la deuda, el deudor puede reducir el monto de los pagos mensuales, aliviando así la presión financiera a corto plazo.

– Evitar el incumplimiento de pagos: Al hacer los pagos más manejables, se reduce el riesgo de incumplimiento y las consecuencias negativas asociadas, como la pérdida de acceso a créditos futuros y el deterioro del historial crediticio.

– Mejorar la gestión del flujo de caja: La reestructuración permite una mejor planificación y gestión del flujo de caja, lo cual es crucial tanto para empresas como para individuos en situaciones financieras difíciles.

Efectos fiscales que puede tener

La reestructuración de deuda puede tener importantes implicaciones fiscales. Para el deudor, los intereses reestructurados pueden ser deducibles en la declaración de impuestos, lo que puede reducir la carga fiscal. Para el acreedor, la reestructuración puede implicar ajustes en la contabilidad y en la forma de declarar los ingresos obtenidos por la deuda reestructurada.

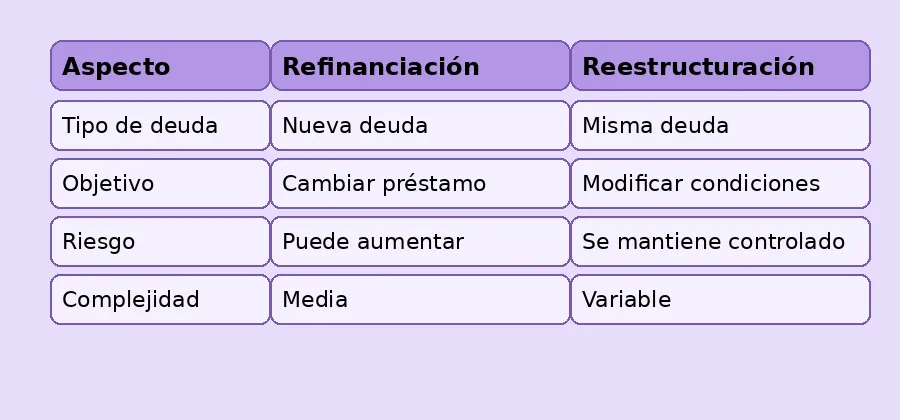

Refinanciación y reestructuración de deuda: diferencias clave

Aunque a menudo se confunden, refinanciación y reestructuración de deuda no son lo mismo. Entender sus diferencias es fundamental para elegir la opción más adecuada en función de la situación económica y del tipo de problema financiero al que se haga frente.

La refinanciación consiste en contratar un nuevo producto financiero para cancelar una deuda anterior, normalmente con la intención de mejorar algunas de sus condiciones. Por su parte, la reestructuración de deuda implica modificar directamente los términos de la deuda existente, sin sustituirla por una nueva.

A continuación se muestran las principales diferencias entre ambas opciones, de forma clara y resumida:

Qué es mejor refinanciar o reestructurar una deuda

Decidir entre refinanciar o reestructurar una deuda depende de la situación económica concreta, del tipo de deuda y de la capacidad real de pago a medio plazo. No existe una solución única válida para todos los casos.

La refinanciación puede ser una opción adecuada cuando se accede a mejores condiciones y la situación financiera es relativamente estable. La reestructuración, en cambio, suele resultar más apropiada cuando el principal problema es una falta de liquidez puntual o una carga de cuotas que ya no encaja con los ingresos actuales.

Entre los errores más habituales se encuentran alargar la deuda sin analizar el coste total que tendrá a largo plazo o asumir nuevas obligaciones sin un margen real de pago, lo que puede terminar agravando el problema en lugar de resolverlo.

Ventajas y desventajas de la reestructuración de deuda

Antes de tomar una decisión, es importante valorar de forma equilibrada los beneficios y los posibles inconvenientes.

Ventajas

La reestructuración de deuda permite evitar situaciones de impago, reduce la presión financiera a corto plazo y ofrece margen para reorganizar la economía personal de manera más realista. Al adaptar las cuotas a la capacidad de pago, facilita mantener el cumplimiento de las obligaciones sin generar un nuevo desequilibrio financiero.

Desventajas

Por otro lado, este tipo de acuerdos puede implicar un mayor coste total a largo plazo, especialmente cuando se amplían los periodos de devolución. Además, no siempre es aceptada por todos los acreedores. En algunos casos, alargar la deuda no soluciona el problema de fondo, sino que solo lo pospone.

Cuándo no conviene reestructurar una deuda

Esta solución no suele ser recomendable cuando la carga financiera sigue siendo inasumible incluso tras modificar las condiciones, o cuando los ajustes solo sirven para retrasar un problema estructural sin abordarlo de raíz. En estas situaciones, insistir en una reestructuración puede generar más desgaste financiero y emocional.

En estos casos, conviene detenerse y valorar alternativas más profundas, que permitan afrontar el problema de forma más efectiva y a largo plazo.

Ejemplos prácticos de reestructuración de deuda

Los ejemplos prácticos ayudan a entender cómo se aplica este tipo de solución en situaciones reales y cotidianas, donde el objetivo es adaptar los pagos a los ingresos disponibles.

- Préstamo personal: ampliación del plazo de devolución para reducir la cuota mensual y aliviar la presión financiera, manteniendo el cumplimiento de los pagos.

- Tarjeta de crédito: conversión de una deuda revolving en cuotas fijas, lo que permite tener un calendario de pagos claro y evitar que la deuda siga creciendo.

- Varias deudas acumuladas: establecimiento de un plan conjunto para reorganizar los pagos y priorizar aquellas obligaciones más urgentes o con mayor impacto financiero.

Reestructuración de deuda y alternativas legales

En algunos casos, la reestructuración puede no ser suficiente para resolver una situación de sobreendeudamiento. Cuando esto ocurre, es importante conocer que existen otras vías legales que permiten afrontar el problema de forma más eficaz y adecuada a cada situación.

En este contexto, pueden valorarse opciones como la quita de deuda, el acuerdo extrajudicial de pagos o la Ley de Segunda Oportunidad, cada una con requisitos y efectos diferentes. Analizar cada alternativa con información clara y adaptada a la situación personal permite dar el siguiente paso con mayor seguridad y evitar decisiones precipitadas.

Consecuencias de no gestionar adecuadamente la reestructuración de deuda

Hacer este procedimiento de una forma inadecuada puede llevar a problemas legales y fiscales significativos. Sin una documentación adecuada, el deudor podría enfrentar demandas futuras o descubrir que la deuda no ha sido completamente extinguida. Además, no declarar correctamente la reestructuración de deuda en los impuestos puede resultar en sanciones fiscales. Es crucial contar con asesoría legal especializada para garantizar que el proceso se maneje correctamente y se minimicen las posibles repercusiones.

Reestructuración de crédito

También existe la reestructuración de créditos personales y empresariales, un procedimiento que funciona de manera similar a la de deuda general. Los bancos pueden aceptar la reestructuración de créditos en situaciones donde el deudor demuestra dificultades financieras pero tiene la intención y la capacidad de cumplir con los pagos bajo nuevos términos más favorables. Las condiciones típicas incluyen la reducción de tasas de interés, la extensión del plazo del crédito y la modificación de los pagos mensuales.

La reestructuración como primer paso para recuperar el control

Actuar a tiempo puede marcar la diferencia entre una solución viable y un problema financiero que se agrava con el paso del tiempo. Reconocer que las condiciones actuales ya no son sostenibles es, en muchos casos, el primer paso para empezar a recuperar el equilibrio.

La reestructuración de deuda no elimina las obligaciones ni supone una solución inmediata, pero sí permite afrontarlas con mayor realismo, responsabilidad y una visión a largo plazo. Entendida como parte de un proceso más amplio, puede ayudar a reorganizar las finanzas y sentar las bases para una situación económica más estable.